|

Getting your Trinity Audio player ready...

|

“En changeant de compte courant, vous “désinvestissez votre argent des énergies fossiles”.

Cet argument imparable pour que vous changiez de banque est depuis plusieurs années au cœur de campagnes marketing d’acteurs comme Green-Got qui souhaitent “protéger la planète”. Des dizaines de milliers de Français(e)s ont déjà changé de banque en pensant bien faire, ne souhaitant plus financer les énergies fossiles.

Malheureusement, ce slogan est faux. Mais alors qu’il faut une seule phrase pour faire du greenwashing, l’explication pour le démontrer est… un peu plus longue. Joli coup de la loi de Brandolini.

En tant que client bancaire, que faire ? Faut-il rester fidèle à sa banque ? Alors que l’immense majorité des banques financent les énergies fossiles, vers laquelle se tourner ?

Dans un exercice inédit, nous expliquons dans cet article comment une banque finance les énergies fossiles, quels sont les éléments de langage trompeurs et comment faire pour ne plus se faire avoir par ces discours.

Sommaire

TogglePoints clefs

- Près de 83 millions comptes courants sont comptabilisés en 2023, pour un encours de 660 milliards d’euros (Banque de France)

- Changer de compte courant ne fait pas “désinvestir des énergies fossiles”. Il est impossible d’associer spécifiquement des émissions de GES à un euro que vous avez dans votre compte courant

- L’empreinte carbone individuelle de votre compte courant, ça n’existe pas. Prétendre le contraire, c’est vous donner une mauvaise information et l’illusion du contrôle

- Changer les règles du jeu des banques est nécessaire et doit être le principal objectif

Avant-propos : trois types d’épargne

Une partie des Français(e)s souhaite donner du sens à son épargne, et en particulier qu’elle ne serve plus à financer les énergies fossiles. Pour explorer cette perspective, il faut d’abord rappeler que cette épargne est divisée (à peu près) en trois tiers bien différents :

- Une épargne bancaire qui, comme son nom l’indique, est confiée aux banques (compte courant, livrets bancaires, PEL, etc.);

- Une épargne confiée aux assureurs essentiellement dans le cadre de contrats d’assurance vie, investis aujourd’hui en moyenne à 70% sur les fonds euro – un support garanti sur lequel l’épargnant ne fait aucun choix – et à 30% sur des fonds en UC – unités de compte, supports non garantis sur lesquels l’épargnant peut exercer certains choix;

- Une épargne placée directement, le plus souvent sur les marchés financiers, en utilisant les services de gestionnaires d’actifs (asset managers); là, c’est bien l’épargnant qui choisit directement le type de fonds (SICAV, FCP etc.) dans lesquels il investit en fonction de critères variés (géographie, secteurs, actions et/ou obligations, maturités etc).

Dans cet article, nous nous concentrerons sur l’épargne bancaire.

Comment les banques réchauffent la planète

Pour répondre à la problématique, il est indispensable de comprendre d’abord comment les banques réchauffent la planète.

Quand on se préoccupe du bilan climatique des banques, ce ne sont pas les émissions directes des banques (habituellement appelées le “scope 1”) ou celles liées à leurs consommations énergétiques (le “scope 2”) qui comptent. Elles existent mais elles sont peu importantes par rapport à leurs émissions indirectes (le “scope 3”).

Ce scope 3 correspond à l’ensemble des autres émissions indirectes ayant lieu en amont ou en aval de la chaîne de valeur de l’entreprise concernée via une analyse globale qui permet de traiter tout le cycle de vie de ses produits. En effet, si ces émissions ne sont pas directement générées par l’entreprise, elles n’en sont pas moins nécessaires à son activité.

Un constructeur automobile n’a pas produit le verre de ses pare-brises, pourtant il en a bien besoin pour fabriquer ses voitures. Ce sera le cas aussi pour toutes les consommations liées à l’utilisation des voitures vendues. L’ensemble de ce type d’émissions indirectes est prépondérant pour la plupart des secteurs d’activité et peut représenter plus de 80 % des émissions pour certaines entreprises.

C’est bien le cas du secteur bancaire dont la responsabilité indirecte passe bien entendu par le biais du financement des activités émettrices de GES (Gaz à Effet de Serre) de leurs clients. A titre d’exemple, en 2023, la banque Nordea a estimé que ces émissions indirectes représentaient 99,9 % de son “empreinte” totale de GES.

Il y a 3 grandes activités des banques qui peuvent être impliquées dans le financement ou l’aide au financement de leurs clients pollueurs.

A/ Le prêt bancaire

La raison d’être des banques est le financement de l’économie et leur produit de base est le prêt bancaire.

En accordant des prêts à leurs clients, elles leur apportent un capital-dette qui leur permet de développer leurs activités qui, elles, sont directement émettrices de GES. Par exemple, le développement de nouveaux champs gaziers et pétroliers, développement contraire aux recommandations de l’AIE et des projections dans le dernier rapport du GIEC.

B/ Le placement d’émissions de titres

Il y a une deuxième manière pour les banques de contribuer au financement de leurs clients, entreprises ou États. Ces clients peuvent solliciter des investisseurs pour leur vendre des titres financiers contre de l’argent.

Ces titres sont essentiellement des obligations ou des actions. Sur les marchés des capitaux, on appelle émission la création de tels titres et émetteur celui qui les vend. Pour cette vente, les émetteurs sollicitent en général les services d’une ou de plusieurs banques, qui perçoivent des commissions.

Ces banques ne jouent là qu’un rôle de pur intermédiaire dans le placement des titres entre l’émetteur (le vendeur) et les investisseurs (les acheteurs). On appelle ces marchés primaires parce qu’il s’agit du lieu virtuel où les émetteurs vendent pour la première fois les titres financiers nouvellement créés.

Ces mêmes titres financiers peuvent ensuite être échangés sur les marchés dit secondaires mais tout achat d’un titre sur le marché secondaire n’alimente pas l’entreprise émettrice en argent, seulement le vendeur du titre… Seuls les marchés primaires financent les entreprises.

C/ L’achat de titres sur le marché primaire

Une troisième manière pour les banques de contribuer au financement de leurs clients consiste justement à acheter certains de ces titres, actions ou obligations, sur le marché primaire. Acheter une obligation sur le marché primaire revient à consentir un nouveau prêt.

Remarque importante sur les clients des banques

Dans la clientèle des banques, il faut prendre en compte les entreprises bien connues comme TotalEnergies mais aussi toutes les entités constituées de manière ad hoc et en particulier les sociétés-projets établies pour financer la construction et l’exploitation de grands projets, une solution traditionnelle pour les infrastructures énergétiques.

Une entreprise qui souhaite construire et exploiter un gazoduc pourra, au lieu de s’endetter directement pour le financer, créer une entité juridique spécifique, un SPV (Special Purpose Vehicule), la capitaliser et ensuite c’est ce SPV qui s’endettera, sans recours sur l’entreprise actionnaire elle-même. La dette est remboursée principalement par les cash-flows générés par le projet. De tels SPV empruntent donc auprès des banques et peuvent, plus rarement, émettre des obligations. Ils ne sont pas consolidés dans le périmètre de leurs entreprises sponsors.

Le périmètre commercial concerné par les émissions de GES devrait également inclure les financements fournis par les banques aux fonds d’investissement qui investissent directement dans des actifs physiques émetteurs de GES (infrastructure, immobilier etc.).

L’activité (B) de pure intermédiation entre les émetteurs de titres et investisseurs, contrairement au prêt bancaire (A), est un service qui ne repose pas et ne figure pas sur le bilan des banques.

Les activités (A) et (C) résultent en la création d’actifs au bilan des banques. Outre l’activité de placement, ce sont donc les choix de financement à l’actif d’une banque (A et C) qui ont un impact sur les émissions de GES : à quels clients la banque fournit du capital pour leur permettre de développer leurs activités polluantes.

Vos comptes bancaires : des ressources bancaires au passif du bilan de la banque

Avant de penser à un lien potentiel entre les prêts que votre banque accorde à ses clients, comme TotalEnergies ou ses SPV, et vos propres comptes bancaires, il faut commencer par différencier ces comptes entre eux et le cas échéant les situer sur le bilan bancaire.

Comprendre (un peu) le bilan d’une banque

“Le bilan est une sorte de photographie à un instant donné (en général en fin d’année) du patrimoine d’une société. On trouve à l’actif tout ce qu’elle possède (la façon dont elle utilise ses ressources financières) et au passif tout ce qu’elle doit (la façon dont elle se procure ses ressources financières). L’analyse du bilan des banques permet de comprendre quelles sont les activités qu’elles mènent et la façon dont elles se financent”.

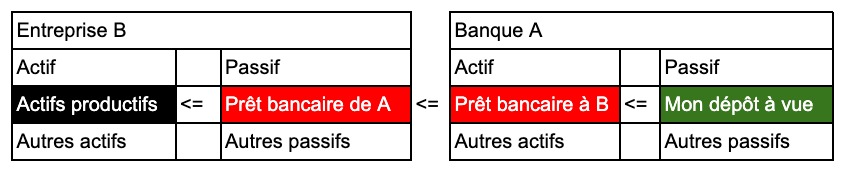

Comme on peut le voir :

- Un crédit accordé à TotalEnergies est bien un actif de la banque; la banque possède une créance que l’entreprise doit lui rembourser;

- Un compte de dépôt à vue (appelé aussi compte courant) est un passif de la banque. C’est bien de l’argent qu’elle doit au client dépositaire.

La gestion actif-passif (ALM en anglais pour Asset and Liability Management) d’une banque a précisément pour but de gérer les risques entre ressources et emplois du bilan bancaire, risques en termes de liquidité, de taux d’intérêt, de change etc. afin d’assurer la stabilité (à court et moyen terme) des revenus financiers de la banque tout en respectant les contraintes réglementaires. C’est un métier complexe et spécialisé, centralisé au niveau de la banque. La Silicon Valley Bank, 16e banque nord-américaine à l’époque, a fait faillite en 2023 à la suite d’une incapacité à gérer la remontée des taux d’intérêt. Une erreur d’ALM basique…

Cet article ne vise ni à être un manuel sur l’ALM ni un catalogue de placements financiers mais à faire comprendre la différence de nature entre ces différents “comptes” du point de vue de leur utilité en tant que passif bancaire. Certains de vos comptes constituent pour votre banque des ressources financières, d’autres pas.

Inversement, les banques ont d’autres passifs au bilan, passifs qui ne proviennent pas de leurs clients bancaires, comme les dettes obligataires et les titres de capital qu’elles ont vendu à des investisseurs sur les marchés de capitaux. Les banques font cela régulièrement pour réduire leur risque de liquidité, typiquement causé par l’écart entre leurs prêts longs (emplois) et les dépôts (ressources). Ce sont des ressources plus stables – mais plus chères – qui augmentent la résilience du secteur bancaire.

“Ce compte constitue-t-il une ressource bancaire ?”

Dans l’esprit du public règne une confusion bien normale compte tenu de la complexité et de l’imbrication des sujets.

Cette confusion provient d’une part du fait que les grandes banques françaises sont en réalité de grands groupes financiers qui ont des activités de banque, d’assurance (bancassurance) voire de gestions d’actifs et d’autre part des liens entre les différents acteurs financiers concernant la distribution des produits financiers.

Des banquiers vendent des produits d’assurance et des assureurs vendent des fonds d’épargne, l’interface avec le client particulier n’est pas forcément lisible pour lui.

| Compte | Ressource bancaire ? |

| Compte courant (comptes de dépôt et de paiement) | oui |

| Livrets administrés (livret A, LDDS, livret jeune, LEP) | oui (partiellement) |

| Autres produit réglementés : CEL, PEL | oui |

| Livret bancaire, compte à terme | oui |

| Compte-titres, PEA, PER individuel | non |

| Contrat d’assurance-vie | non |

Deux exemples pour illustrer

Le PEA :

C’est un support d’investissement permettant d’investir dans des actions d’entreprises françaises et européennes tout en bénéficiant d’une fiscalité avantageuse.

D’abord, ce n’est pas un support strictement bancaire, il peut aussi être souscrit auprès d’une compagnie d’assurance et prendre la forme d’un contrat de capitalisation en unités de compte.

Ensuite, même si le compte-titres qui lui est associé et sur lequel sont conservés les titres achetés est ouvert dans votre banque, c’est bien vous qui êtes propriétaire des actions, des parts de placements collectifs (fonds et sicav, ETF), etc., dans lesquels vous avez investi. Ces actifs, vos actifs, ne figurent pas au bilan de la banque et ne constituent aucunement une ressource lui permettant de financer ou refinancer ses activités. Votre conseiller bancaire pourra ainsi vous proposer un ETF MSCI World éligible au PEA mais il n’est qu’une interface entre vous et le gérant d’actifs fournisseur du fonds.

Le livret A

Seulement 40% des fonds collectés sont gérés par la banque qui touche des commissions sur la collecte et rémunèrent les épargnants, 60% sont centralisés par la Caisse des Dépôts qui les investit dans des projets d’intérêt général mais pas seulement.

Outre votre compte courant, seulement une partie de votre épargne financière a une utilité en tant que passif bancaire, l’autre n’est pas “intermédiée” par la banque, elle ne figure pas sur son bilan. Par définition, seule votre épargne strictement bancaire est un élément du passif de votre banque.

La parabole du manteau de vison

Maintenant qu’on a situé les “prêts polluants” à l’actif de votre banque et votre épargne bancaire à son passif, quelle relation entre les deux ? Et surtout quelle relation avec les activités (physiquement) émettrices de GES des entreprises ? Car il va de soi qu’un prêt ne dégaze rien du tout… ce sont des euros qui circulent d’un compte à l’autre.

Lisez d’abord la parabole du manteau de vison du professeur Riveline, ancien professeur à l’Ecole des Mines de Paris :

“Un homme désire acheter une voiture de 10 000€ et offrir à sa femme un manteau de vison du même prix. Mais il ne dispose que de 10 000€ d’économies. Aussi achète-t-il la voiture à crédit, ce qui lui permet d’acquérir tout de suite les deux objets, au prix du paiement d’intérêts à l’organisme qui finance l’achat de la voiture. La question posée est la suivante : comment calculer le coût du manteau de vison et celui de la voiture ?

Une première réponse s’offre à l’évidence : le manteau coûterait 10 000€, et la voiture coûterait les paiements auxquels elle va donner lieu. Mais ajoutons une précision, qui va mettre en cause cette réponse : supposons que dans l’éventualité où cet homme n’aurait pas obtenu de crédit, il aurait choisi de n’acheter que la voiture, en la payant au comptant. Si cette hypothèse est retenue, on est logiquement conduit à conclure que c’est le manteau qui a pu être acquis grâce au crédit, bien que, sur le plan juridique, ce soit la voiture qui ait servi de prétexte et de support concret à l’opération financière”.

Cette parabole a servi au professeur Riveline à expliquer simplement le principe de non-affectation des ressources aux emplois. Il y exposait la différence de nature entre mouvements de biens et mouvements financiers de l’entreprise et démontrait simplement que le coût d’un bien n’existe pas (ou qu’il en existe une infinité ce qui revient au même) – ce qui était l’objet de son analyse. Un tel coût dépend d’un observateur et d’un scénario contrefactuel.

Autres citations pour mieux comprendre cette idée essentielle :

“Il est intuitif d’associer à l’acquisition d’un bien un mouvement financier : paiement comptant ou naissance d’une dette. Mais ce mouvement financier a des conséquences variées sur la vie de l’agent économique concerné, de sorte qu’il n’est plus possible, a posteriori, d’associer terme à terme les dettes et des biens acquis : il n’y a pas affectation des ressources aux emplois”.

“Tout se passe comme si l’entreprise avait en fait deux activités séparées :

- une activité portant sur des biens et des services physiques et reflétée par les comptes de l’actif, depuis : “immobilisations” jusqu’à “stocks de produits finis” inclus ;

- une activité financière, reflétée par le passif, et les postes clients, comptes bancaires, caisse, de l’actif”.

Ce raisonnement montre qu’il n’est pas possible d’imputer à des euros spécifiques du passif d’une entreprise une propriété physique de ses actifs productifs, dans le cas qui nous intéresse des émissions de GES. Il n’y a pas de relation univoque entre ses ressources financières et les actifs productifs qu’elle détient. C’est le principe de non-affectation des ressources aux emplois. Autrement dit, c’est tout le passif qui finance tout l’actif !

L’État connaît bien la non-affectation des ressources aux emplois… car cette règle est incluse dans le principe d’universalité budgétaire qui est l’un des six grands principes budgétaires des finances publiques en France.

Une proposition banale comme “TotalEnergies finance tel projet par une émission obligataire à 7 ans” est une facilité de langage, un argument de vente, qui ne contredit pas le principe de non-affectation. On peut imaginer une grande variété de mouvements financiers, voire d’évolution de la structure du bilan de l’entreprise, sans que le projet physique concerné ne soit en rien modifié. Par exemple : supposant l’obligation remboursée après 7 ans, comment ventiler au passif les GES que le projet continue d’émettre si vous les aviez attribués à cette obligation ?

Revenons à la situation qui nous intéresse. Dans un exemple simplifié, vous avez un dépôt à vue (compte courant) dans la Banque A qui est une ressource pour elle, un passif donc. Cette banque accorde un prêt à l’entreprise B. Ce prêt, qui est un actif de la banque, est inscrit au passif du bilan de l’entreprise : l’actif de l’un est le passif de l’autre. Pour finir, l’actif physiquement polluant est bien… à l’actif du bilan de l’entreprise.

Pour établir un lien entre votre dépôt et l’actif polluant de l’entreprise, vous devriez “traverser” deux bilans… c’est la parabole du manteau de vison au carré !

Vous ne pouvez pas relier une quantité de GES produite par un actif de l’entreprise B jusqu’à votre dépôt à vue dans la banque A à travers deux bilans comme un saumon remontant la rivière… Dit autrement, il est impossible d’associer spécifiquement des émissions de GES à un euro que vous avez dans votre compte courant.

NEWSLETTER

Chaque vendredi, recevez un condensé de la semaine, des infographies, nos recos culturelles et des exclusivités.

+30 000 SONT DÉJÀ INSCRITS

Une alerte pour chaque article mis en ligne, et une lettre hebdo chaque vendredi, avec un condensé de la semaine, des infographies, nos recos culturelles et des exclusivités.

La création monétaire en plus !

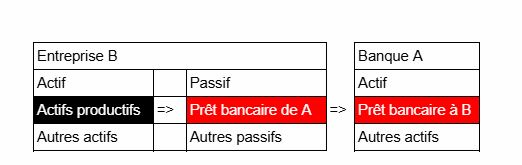

Il existe une autre réalité supplémentaire qui achève de dynamiter le récit selon lequel un compte courant “financerait” les GES. Dans notre système financier, ce sont les crédits qui font les dépôts.

Qu’est-ce que cela veut dire ? Cela signifie que les banques commerciales ne sont pas des passe-plats pour les capitaux. Si un ami vous prête personnellement 1 000 €, il doit bien les avoir, c’est un simple transfert, mais quand une banque vous accorde un prêt de 1 000 €, elle crée ces 1 000 € d’un simple jeu d’écritures : elle inscrit simultanément ces 1 000 € à son actif – c’est une créance que la banque possède sur vous son client emprunteur – et à son passif via un dépôt sur votre compte courant personnel. La banque commerciale est la seule entité à disposer de ce pouvoir magique de création monétaire scripturale, qui représente l’essentiel de la monnaie en circulation, soit 91% en zone euro en 2020 – la monnaie fiduciaire (pièces et billets), elle, est émise par la banque centrale.

Ce processus est exactement l’inverse de l’idée fausse décrite encore dans une majorité de manuels d’économie traditionnels qui expliquent que les banques agissent simplement comme des intermédiaires en prêtant de la monnaie pré-existante, c’est-à-dire l’argent des dépôts que les épargnants leur confient… C’est cette idée fausse qui est exploitée sans vergogne par ceux qui racontent qu’avec votre compte courant vous “investissez votre argent dans des énergies fossiles.”

The Other Economy explique encore :

“Cette présentation est parfois un peu nuancée par l’emploi du terme “transformation”, comme l’exprimait, par exemple, Frédéric Oudéa, PDG de la Société Générale dans un article de 2012 :

“Les banques sont des acteurs majeurs dans le circuit de financement de l’économie de la zone euro par leur rôle d’intermédiation directe (crédits bancaires, produits d’épargne bilanciels…) ou indirecte (interventions diverses sur les marchés d’actions ou d’obligations (…). Au-delà de leur rôle d’intermédiaires, les banques assurent un rôle fondamental de transformation qui les différencie des autres institutions financières (tels que les assureurs et les fonds de pension). En effet, les banques transforment des flux d’épargne structurellement de court terme et liquides vers des besoins de financement de long terme et généralement moins liquides.” Ces formulations font croire au lecteur que les banques collectent de l’épargne qu’elles prêtent ensuite (éventuellement à un horizon plus long que celui de l’épargne collectée, dont font partie les dépôts sur les comptes courants). […] La notion de transformation telle que présentée habituellement est donc une expression fallacieuse”.

Le mécanisme de création monétaire est décrit dans un texte remarquable de trois économistes de la Banque d’Angleterre : “Les dépôts bancaires sont simplement un registre des montants que la banque elle-même doit à ses clients. Il s’agit donc d’un passif de la banque, et non pas d’un actif qui pourrait être prêté”.

On pouvait un peu se douter que les euros de notre compte courant, qui constitue l’épargne la plus liquide de toutes, celle qu’on peut retirer immédiatement et sans aucun frais, n’avaient pas été prêtés pour 7 ans à un autre client (emprunteur) de notre banque…

Reprenant le schéma vu plus haut, c’est bien l’entreprise B qui décide de lancer (ou pas) un projet, puis la banque A qui décide de contribuer (ou pas) au financement de cette entreprise. Votre banque ne dépend pas de votre compte à vue pour prêter à l’entreprise B puisque ab initio son actif et son passif connaissent une augmentation identique quand elle crée un nouveau prêt et donc de la nouvelle monnaie.

Cela ne signifie pas que chaque banque commerciale puisse augmenter sa taille de bilan de manière illimitée. Les banques doivent prendre en compte des contraintes de rentabilité, réglementaires et gérer les risques de leur portefeuille de prêts.

Mais cela suffit pour conclure que la non-affectation des ressources aux emplois associée au pouvoir de création monétaire interdit de rattacher des émissions de GES de la production physique à des euros spécifiques du passif bancaire, comme ceux qui constituent votre compte courant par exemple.

Ce n’est pas le passif du bilan d’une banque commerciale qui a un impact quelconque sur les émissions de GES mais ses choix de financement à l’actif. Les dépôts ne font pas croître la capacité de prêter et votre compte courant ne finance rien du tout… Ce n’est pas parce que vous avez un dépôt dans une banque que vous devenez banquier !

L’équivalent CO2 d’un compte courant ne veut rien dire

Le “calcul” des émissions financées

Puisque votre épargne bancaire ne finance rien du tout, l’équivalent CO2 d’un compte courant ne veut rien dire. Mais on peut comprendre que certaines banques souhaitent, elles, estimer leur part de responsabilité dans les émissions produites par les entreprises qu’elles financent et dans lesquelles elles investissent, ce qu’on appelle leurs “émissions financées”.

On trouve de nombreuses méthodologies d’estimation de ces émissions financées pour permettre aux acteurs financiers de “comptabiliser les émissions de GES de leurs actifs financiers”.

Ce n’est pas une contradiction avec ce que nous écrivons. D’une part, le périmètre concerné n’inclut pas le passif bancaire – et donc pas votre compte courant… D’autre part, ces méthodologies nécessitent des conventions et dépendent du point de vue de celui qui commande ce type de bilan carbone.

Le choix final pour partie arbitraire est aussi politique car il y a une pente naturelle qui conduit de la ventilation du CO2 à l’attribution puis à la responsabilité.

Ces estimations sont généralement basées sur les émissions (elles-mêmes estimées) et sur la valeur financière de l’entreprise considérée. Par exemple, si les émissions de l’entreprise B totalisent 12 000 tonnes d’équivalent CO2 et si la banque A lui a accordé un prêt représentant 10 % de sa valeur financière totale, alors les émissions de l’entreprise B financées par la banque A seront estimées à 1 200 tonnes d’équivalent CO2 (10 % x 12 000 = 1 200).

On voit assez vite les limites de ce type d’approche puisque les émissions financées par la banque A peuvent baisser en raison soit d’une hausse de la valeur totale des capitaux de l’entreprise, soit d’une baisse de la part du prêt dans ces capitaux.

Les communications fallacieuses concernant le compte courant

On trouve très régulièrement des éléments de langage qui continuent le trait jusqu’au compte courant en promouvant les idées fausses évoquées plus haut.

Non, un compte courant ne finance pas les GES. Et, d’ailleurs, un compte courant n’est pas nécessairement la contrepartie (créée ex nihilo) d’un crédit qui financerait quelque chose de concret. Il peut être issu d’une variété de jeux d’écriture au passif de la banque : par exemple, un virement intrabancaire de votre livret A ouvert dans la même banque vers votre compte courant. Il peut aussi provenir d’un virement interbancaire : par exemple pour un particulier multi-bancarisé, un virement de compte courant à compte courant. Quelqu’un pense-t-il vraiment qu’en virant 2000€ de la SG à BNP Paribas, il économiserait 100kg de CO2 équivalent ? Etc.

À cette confusion sur les sujets financiers s’ajoute une confusion avec l’utilisation du mot “empreinte”. Selon l’ADEME, “L’empreinte carbone n’est pas un bilan carbone. Même s’ils mesurent tous deux les émissions de gaz à effet de serre, ils ne se calculent pas de la même manière et n’ont pas le même objectif. L’empreinte carbone englobe les émissions directes et indirectes d’un individu sur une année. Le bilan carbone, en revanche, est un outil de comptabilité utilisé par les organisations (entreprises, collectivités) pour quantifier leurs émissions sur une période donnée et établir un plan de réduction”.

Le bilan carbone d’une banque n’est pas une empreinte. Le bilan carbone d’une banque ne peut pas fournir un élément comptabilisé dans l’empreinte carbone d’un consommateur.

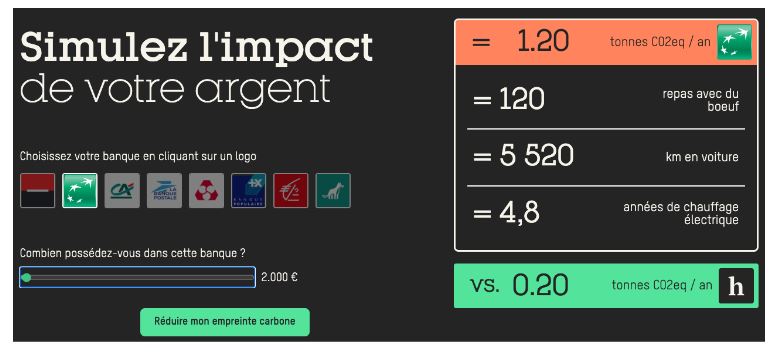

Exemples de communications trompeuses

- Greengot : “L’impact de mon compte courant – vous désinvestissez votre argent des énergies fossiles”;

- Rift : “Comprenez l’impact écologique de votre argent : saviez-vous que 4500 euros sur un compte en banque ou un livret A polluent autant qu’un aller-retour Paris-New York en avion ?”;

- Oxfam : “Notre argent représente donc notre premier poste d’émissions de CO2. Si nous prenions en compte les émissions de gaz à effet de serre de notre argent, notre empreinte carbone serait donc deux fois plus élevée” […] “Avec 25 000 € déposés chez BNP Paribas, il aurait déjà plus que doublé son empreinte carbone individuelle”;

- Helios : “Votre compte courant, l’impact en plus”, exemple du calculateur Helios où l’on compare gaiement un compte courant bancaire avec un steak de bœuf.

Remarque sur les agents prestataire de service de paiement

Les agents prestataires de service de paiement, comme Helios, Green-Got etc. qu’on appelle abusivement “néobanques”, ne sont pas des banques et s’appuient sur des banques commerciales pour offrir leurs services en cantonnant les fonds collectés auprès de leurs clients dans ces établissements bancaires partenaires.

Ce cantonnement, qui est au cœur de leur pitch commercial, n’offre aucune valeur ajoutée par rapport aux banques commerciales qui reçoivent finalement les dépôts de leurs clients.

L’équivalence entre empreinte carbone de la consommation et “impact” de l’épargne est contre-productive

En écrivant :

- 2000 € sur un compte courant de la BNPP = 1,2 tonnes CO2 eq /an

- un aller-retour Paris-NY = 1,2 tonnes CO2 eq

et, par transitivité de l’égalité, en concluant que 2000 € sur un compte courant BNP Paribas polluent autant qu’un aller-retour Paris-New York en avion, on trompe le public car en réalité il ne s’agit pas de la même unité (malgré le nom employé qui est identique) – on compare de manière fallacieuse des pommes avec des oranges.

Cette équivalence entre empreinte carbone de la consommation et “impact” de l’épargne est contre-productive. Une personne peu avisée pourrait vouloir compenser : elle ferme son compte chez BNP Paribas, s’achète un billet d’avion Paris-New York et économise du carbone…

Dire que 2000 € sur un compte courant de BNP Paribas valent 1,2 tonne CO2 eq /an, c’est aussi aberrant que dire qu’un billet de 100 € vaut une certaine quantité de CO2. Si vous l’enterrez au fond de votre jardin, si vous le brûlez comme Gainsbourg ou si vous le dépensez en essence, vous n’aurez pas émis la même quantité de GES.

Ce discours n’est pas sans conséquence. Si le diagnostic n’est pas le bon, la solution ne sera pas la bonne non plus ! Tristement, il représente une énième version de la rhétorique qui consiste à déplacer la responsabilité du système – ici financier – vers l’individu, ici vers le consommateur de produits d’épargne bancaire.

Comment les banques pratiquent le greenwashing

Comme le disait une responsable RSE de BNP Paribas : “Dire que les banques françaises financent les énergies fossiles, ça ne me paraît pas être un scoop, dans la mesure où nous finançons le monde tel qu’il est, or les sources d’énergies utilisées dans la production mondiale d’électricité, c’est 65 % de fossile. Mais nos politiques visent à réduire la part du charbon et à financer la transition énergétique”.

Trouver des “prêts fossiles” dans le stock d’actifs des grandes banques, ce n’est en effet pas surprenant. Ce qui compte c’est bien l’évolution, le flux d’argent frais, nouveaux prêts et nouvelles émissions, en direction du secteur fossile et surtout des entreprises de l’expansion fossile.

Mais l’évaluation des politiques de décarbonation des banques n’est pas un exercice facile, immédiatement accessible au client bancaire. Quelques remarques essentielles peuvent cependant être faites.

Les politiques de décarbonation des banques sont volontaires et évitent l’essentiel de leur sujet

Si l’on souhaitait vraiment contrôler les émissions de GES, il serait évidemment plus logique d’agir prioritairement sur la production fossile en amont, sur les actifs physiques plutôt que sur leurs financements. Ne serait-ce que parce que les producteurs disposent souvent d’une capacité d’auto-financement.

Quand les Allemands ont décidé de sortir du nucléaire, ils n’ont pas étranglé financièrement les producteurs électronucléaires. La coalition gouvernementale a assumé ses responsabilités et a passé une loi pour organiser la fermeture de toutes les centrales nucléaires.

Mais si on n’agit pas sur la production fossile en amont, il faudrait au moins avoir l’ambition d’agir sur l’intégralité des financements de chacun de ces producteurs pour peser sur les trajectoires de décarbonation individuelles et agrégées. Ce n’est pas le cas. Chaque banque a sa propre politique, décidée volontairement, utilisant des méthodologies discutables qui ne limitent pas les ressources dont par exemple TotalEnergies dispose globalement pour développer ses activités fossiles.

Il ne faut pas confondre régulation sur le reporting, aujourd’hui en phase de régression en Europe, avec régulation des activités économiques elles-mêmes. Le reporting n’impose pas aux entreprises de réduire leurs impacts négatifs ni n’entraîne nécessairement de comportement vertueux : il ne suffit pas de connaître pour agir. C’est pourquoi on retrouve toutes les grandes banques dans le financement des bombes carbone. Et, aujourd’hui, aucune réglementation n’empêche une banque de financer EACOP.

Ainsi, aujourd’hui, l’article 2 de l’Accord de Paris n’est tout simplement pas respecté :

“Le présent Accord, en contribuant à la mise en œuvre de la Convention, notamment de son objectif, vise à renforcer la riposte mondiale à la menace des changements climatiques, dans le contexte du développement durable et de la lutte contre la pauvreté, notamment en : […] rendant les flux financiers compatibles avec un profil d’évolution vers un développement à faible émission de gaz à effet de serre et résilient aux changements climatiques”.

Les “failles” des politiques de décarbonation des banques

L’évaluation des politiques de décarbonation des banques n’est pas un exercice facile mais certaines ONG spécialisées font ce travail pour le public. Le diable est dans les détails. Les ONG épluchent ces politiques et surtout leurs petits caractères à l’affût de ces “failles” qui permettent aux banques de continuer à financer le secteur fossile assez librement.

Les guillemets signifient que ces failles sont volontaires : les banques écrivent elles-mêmes leur propre politique de décarbonation qui ne sont soumises à aucun contrôle scientifique. Il y a mille et une manières de jouer avec ses propres définitions et indicateurs. Quelques exemples non exhaustifs.

Oublier le placement des émissions de titres financiers du secteur fossile

Sauf exception, les banques n’incluent pas dans leurs politiques de restrictions quant à l’arrangement et au placement des nouvelles émissions de titres financiers du secteur fossile. En d’autres termes, le financement qu’une banque refuserait le cas échéant à un client sous forme de prêt, elle accepterait de le sourcer auprès d’autres investisseurs sous forme obligataire…

Biaiser avec les exclusions sectorielles ou géographiques

Une banque aura une politique d’exclusion qui s’appliquera aux sociétés directement actives dans le charbon mais pas à leur maison mère. Une autre autorisera une exemption si l’entreprise développant un projet de charbon en possède moins de 50 %. Une troisième autorisera une exemption pour un forage en Arctique si l’entreprise y produit moins de 30 % de son pétrole et gaz, une maille du filet beaucoup trop large, etc.

Sur l’Arctique, l’ONG Reclaim Finance a dénoncé dans un rapport “les règles floues, à géométrie variable ou insuffisantes, édictées par les banques qui financent les nouveaux forages” dans cette région.

Raisonner et communiquer sur le stock, pas sur le flux

De manière générale, communiquer sur des cibles de décarbonation qui concernent le stock de financements fossiles dans un bilan bancaire est peu informatif voire trompeur. Un stock bancaire fossile peut très bien baisser alors que le flux de financement des énergies fossiles reste positif.

Premier exemple : si 500 millions d’euros sont remboursés par ses clients pétrogaziers à une banque en 2025 et qu’elle leur prête à nouveau 200 millions cette même année, son stock baissera de 300 millions alors qu’elle a potentiellement contribué à verrouiller de nouvelles émissions pour des décennies à hauteur de 200 millions d’euros d’argent frais.

Deuxième exemple, si une banque prête 100 millions à 10 ans à un client pétrogazier et revend cette créance à un autre acteur financier l’année suivante, ce prêt a disparu de son bilan mais pas ses conséquences dans le monde réel… En apparence, la banque est sur une trajectoire de décarbonation alors qu’en réalité elle contribue toujours activement à l’expansion des énergies fossiles.

Raisonner et communiquer sur l’intensité carbone

De même, toutes les mesures d’intensité en carbone, qui mesurent un ratio d’émissions de CO2 rapportées à la production d’une entreprise, ne répondent pas à la question. On peut parfaitement avoir un Green Asset Ratio (total des actifs verts/total des actifs) qui augmente, tout en continuant à financer l’expansion fossile.

Si la part des actifs verts augmente sans que la part des actifs fossiles ne baisse, alors que c’est elle la variable écologique importante en niveau absolu, ce découplage relatif ne sert pas.

Pratiquer le cherry picking

Pratiquer le cherry picking est une tromperie quand on sait (maintenant) que c’est tout le passif qui finance tout l’actif. Les banques qui prétendent financer les actifs verts et laisser leurs concurrents financer les bruns créent simplement des écrans de fumée.

Premier exemple : lorsqu’une banque vous dit qu’elle ne veut pas prêter à un SPV (Special Purpose Vehicule), par exemple celui qui pourrait être monté pour financer EACOP, mais qu’elle prête à l’entreprise sponsor de ce projet, en octroyant donc un prêt “corporate” à TotalEnergies, ce n’est pas cohérent ou bien c’est de l’hypocrisie. Si vous pensez qu’EACOP est un projet mortifère au point de ne pas vouloir le financer, il ne faut pas financer son actionnaire-sponsor !

Deuxième exemple : BNP Paribas a annoncé lors de son audition au Sénat sur TotalEnergies qu’elle ne sollicitera plus cette entreprise pour l’arrangement et le placement de ses émissions obligataires “conventionnelles”. 1 € prêté sur son bilan, ça va, mais 1 € trouvé sur les marchés financiers, ça ne va plus ? C’est incohérent car cet euro sera employé par la major pétrogazière de la même manière indépendamment de sa source. Pire, cette banque a laissé entendre que si l’entreprise émettait des obligations vertes, elle serait à nouveau candidate à ce business. Pourtant le “fléchage” des obligations vertes ne résout pas le problème de fond. L’argent fléché vers le projet vert n’empêchera pas la major d’investir massivement dans ses projets bruns. Le fléchage est un récit qui rassure mais qui n’invalide pas le principe de non-affectation des ressources aux emplois…

Une analyse contrefactuelle simple le confirme : imaginez que la major fasse 20 Mds € d’investissements dont 15 Mds € dans le fossile et 5 Mds € dans les ENR financés par un mix de cash-flows et d’obligations conventionnelles. Si l’on remplaçait au passif de l’entreprise 5 Mds € d’obligations conventionnelles par 5 Mds € d’obligations vertes fléchées vers les projets d’ENR, “dans le monde réel”, cela ne change RIEN aux emplois et en particulier aux 15 Mds € investis dans le fossile… Qu’une grande banque française se perde dans de telles arguties pour masquer ses responsabilités, ce n’est pas sérieux.

Finalement des engagements “Net Zero” vides d’effet

En 2024, 29 banques sont considérées comme globalement systémiques (G-SIBs pour global systemically important banks) dont 11 sont européennes (Royaume-Uni inclus), 10 américaines (Canada inclus), et 8 asiatiques. 4 sont françaises. Depuis quelques mois, 6 G-SIBs américaines (JP Morgan, Goldman Sachs, Wells Fargo, Citigroup, Bank of America et Morgan Stanley) ont quitté la NZBA (Net-Zero Banking Alliance), une initiative dont on sait pourtant qu’elle n’est ni contraignante ni efficace (la preuve : les françaises y sont).

Le National Bureau of Economics Research montrait d’ailleurs dans une étude en mai 2024 que les engagements “net zero” des banques de la NZBA étaient vides d’effet : aucune preuve de désinvestissement des secteurs carbonés ciblés et aucune preuve de réduction des émissions financées. Autrement dit, les clients de ces banques ”net zero” ne sont pas plus susceptibles que n’importe quel autre de se fixer des objectifs de décarbonation ou de réduire leurs émissions. Nous parlons de ces mêmes banques qui passent avec succès les stress-tests climatiques de leurs régulateurs…

La banque la moins pire selon Banking on Climate Chaos

Comment faire le tri dans tout cela pour son épargne bancaire ? Notre argent étant au passif de la banque, on ne finance rien, mais on peut tout de même préférer placer son épargne bancaire dans la banque dont les activités seraient les moins néfastes, souhaiter avoir la moins mauvaise utilité en tant que minuscule bout d’un passif bancaire.

Comme aucun indicateur fourni par les banques ne permet de les distinguer réellement, la seule information utile, c’est la liste exhaustive des nouveaux financements au secteur fossile mis en place par les banques, sous la forme soit de nouveaux prêts, soit de nouvelles émissions de titres financiers.

C’est exactement l’ambition d’un groupement d’ONG que de publier chaque année ces chiffres sous la forme du rapport Banking on Climate Chaos. C’est un travail difficile parce qu’il faut pouvoir identifier tous les financements (prêts et obligataires) de tous les clients concernés, y compris les SPV.

Le problème principal est que ces transactions ne sont pas toutes publiques. Un prêt bilatéral ou bien un placement privé obligataire n’apparaîtront probablement pas dans la base de données utilisée. Le secret bancaire, cette obligation légale à laquelle est tenue une banque de ne pas divulguer à des tiers les données qu’elle détient sur son client, favorise l’opacité des pratiques bancaires.

Les points saillants du rapport 2024

- Les 60 plus grandes banques mondiales ont sourcé 705 milliards de dollars pour des entreprises actives dans les énergies fossiles en 2023, ce qui porte le total à 6 900 milliards de dollars depuis la signature de l’Accord de Paris de 2015;

- Ces banques ont sourcé 3 300 milliards de dollars au total depuis 2016 dont 347 milliards de dollars en 2023 pour des entreprises qui prévoient de développer de nouveaux projets fossiles;

- Les grandes banques françaises ont sourcé 67 milliards de dollars pour l’expansion fossile entre 2021 et 2023. Un soutien qui vient à plus de 99 % de quatre banques : BNP Paribas (23,9 milliards), Crédit Agricole (17 milliards), Société Générale (15,6 milliards) et Banque Populaire Caisse d’Epargne (9,7 milliards);

- Seules 8 des 60 banques incluent des restrictions sur l’arrangement et le placement des titres financiers dans leurs politiques de décarbonation alors que ces émissions de titres représentent plus de 40 % du financement total de l’industrie des énergies fossiles.

Un résultat sans surprise

Finalement ces ONG ont observé que seules La Banque Postale et Danske Bank ont des engagements à la hauteur de l’urgence climatique. Sans surprise parce qu’à l’évidence c’est la plus petite banque française, très domestique, qui ressort car peu impliquée dans le financement des entreprises pétrogazières mondiales. La Banque Postale est en outre chargée d’une mission de service public d’accessibilité bancaire.

A noter que le Crédit Coopératif, qui est peu exposé aux énergies fossiles et a adopté une politique d’exclusion stricte des énergies fossiles, ne fait pas partie du panel étudié, pas plus que la NEF.

La NEF est une banque éthique indépendante, avec l’agrément ESUS (Entreprise solidaire d’utilité sociale) qui finance uniquement des projets qu’elle estime à impacts positifs et dont elle rend compte de manière totalement transparente. C’est exceptionnel et idéal pour se faire une opinion quand on sait que tout le passif finance tout l’actif, mais la NEF ne propose pas encore de compte courant au particulier.

Les personnes soucieuses de contribuer au passif de leur banque par leur épargne bancaire pourront changer de banques pour ces banques-là.

Petits et gros bémols

Il n’y pas que le carbone dans la vie !

Beaucoup d’autres critères pourraient être pris en compte pour choisir une banque, à commencer par l’impact de ses investissements sur la biodiversité et l’artificialisation des sols, la transparence de ses financements aux industries de l’armement, sa vigilance sur le blanchiment d’argent ou encore sur le financement de projets sectaires.

L’argument quantitatif est faible

BNP Paribas est “pire” que la SG parce qu’elle est plus grosse. Si on la découpait en 2 ou 3 SG, est-ce qu’on aurait changé les choses ? Non.

Les ordres de grandeur ne sont pas très favorables au grand soir… Selon l’ACPR, le régulateur de la banque et de l’assurance en France, “le secteur bancaire français dispose de ressources (dépôts à vue ou à terme, hors opérations de pension livrée et assimilées) auprès de la clientèle non financière (résidente et non-résidente) pour un encours de 3 943 milliards d’euros sur base consolidée” (chiffres 2023). Si on enlève un milliard dans la phrase précédente, on comprend qu’un dépôt de 3 943 euros représente un milliardième (10-9) de cet encours, presque le ratio entre l’échelle humaine et l’échelle atomique…

Oui, le niveau des dépôts, en tant qu’élément du passif bancaire est un des facteurs qui peuvent limiter la quantité de monnaie que les banques peuvent prêter. Tout dépend des quantités et du contexte compétitif car la création monétaire se fait ex nihilo et un autre passif peut remplacer un dépôt (perdu). Compte tenu des échelles concernées, une perte de dizaines de milliers de comptes n’aura pas d’impact significatif sur les grandes banques.

De plus, retirer des euros sur un compte bancaire de BNP Paribas pourrait n’avoir strictement aucun impact sur les émissions de GES si cette banque décide de continuer à financer le développement des énergies fossiles. BNP Paribas pourrait favoriser le secteur fossile au détriment d’autres secteurs si les rentabilités relatives l’y conduisent… La potentielle réduction de la voilure au passif n’implique rien sur la stratégie et la politique de prêts de la banque concernant les fossiles.

Votre emprunt fonctionne à l’envers…

En général, quand on est client d’une banque, on y détient une épargne bancaire mais souvent on lui emprunte aussi de l’argent. Supposons que vous preniez un crédit auto pour acheter un véhicule. Au moment où le prêt est établi, votre compte est crédité d’un nouveau dépôt comme on l’a vu. Lorsque l’achat est conclu, si le compte du vendeur n’est pas dans votre propre banque, le nouveau dépôt est transféré dans la banque du vendeur : votre crédit a fait un dépôt qui a ensuite été “perdu” par votre banque. Si la banque du vendeur n’a pas vos faveurs, renonceriez-vous à l’achat du véhicule ? Cela n’a pas grand sens. On ne va quand même pas conseiller aux gens d’emprunter chez BNP Paribas et d’ouvrir des livrets d’épargne à la NEF. Cela ne paraît pas très réaliste.

Il n’y a pas de banque parfaite

En l’occurrence, La Banque Postale a financé le projet d’autoroute A69 et Danske Bank a dû payer de fortes amendes pour blanchiment d’argent.

Changer la banque plutôt que changer de banque

Manger moins de viande, c’est prendre sa part de l’effort. Ne plus prendre l’avion, aussi. Mais l’empreinte carbone individuelle de votre compte bancaire, ça n’existe pas.

1 kg de tomates bio achetées à la place d’1 kg de tomates pas bio, ça a un petit impact positif sur vous et pour l’environnement. Mais retirer des euros sur un livret bancaire de BNP Paribas, ça peut n’avoir strictement aucun impact sur TotalEnergies et ses sœurs si cette banque décide de continuer à les financer. Prétendre le contrainte, c’est ne pas comprendre qu’en économie, la loi ce n’est pas la physique, c’est la comptabilité. Prétendre le contraire, c’est vous donner une mauvaise information et l’illusion d’un contrôle qui ne vous revient pas.

Derrière tous leurs écrans de fumée, celles qui ont l’information et qui contrôlent leur politique de prêts et décident quelles émissions de titres vendre sur les marchés de capitaux, ce sont les banques. Aucune autorité n’a jamais contraint une banque commerciale à prêter à un client ou à placer ses titres… Elles sont souveraines dans leur choix. C’est bien le problème. Les États, les vrais souverains, peuvent interdire et réguler mais ils sont aux abonnés absents… ou complices.

Une décision volontaire individuelle de transférer son épargne bancaire ne peut pas suffire. Elle est tout à fait légitime pour aligner son épargne avec ses valeurs et favoriser le développement de banques plus vertueuses mais ne répond pas à l’urgence climatique puisque, pendant ce temps-là, EACOP et les bombes carbones se font. Il faut reprendre le problème à l’endroit.

Typiquement, une grande entreprise est structurellement emprunteuse d’argent auprès des banques via différents prêts, elle a émis une certaine quantité d’actions et elle émet régulièrement des obligations. Mais il y a une vraie différence de nature entre ces deux moyens de financement.

Dans le premier cas, la banque prêteuse met son bilan à disposition et, cela, personne d’autre qu’elle ne peut le faire. Bien sûr, si une banque refuse de prêter, une autre pourrait se substituer à elle, ce que l’on observe dans la pratique. C’est ce que disait explicitement le PDG de TotalEnergies lui-même : “Je n’ai aucun problème à financer notre business en Afrique. Si les banques françaises ne veulent pas, nous trouverons une autre banque, le monde est grand, il y a plein de banques américaines, japonaises. Ne vous inquiétez pas. C’est un bon business et quand vous avez un bon business, vous trouvez des banquiers”.

Ce n’est pas du bluff et nous devrions ajouter les banques chinoises à sa déclaration pour faire bonne mesure. Tant qu’une entreprise comme TotalEnergies aura le soutien de 4 à 5 banques parmi les grandes banques systémiques, rien ne la stoppera. Pas de stress pour le PDG, les grandes banques françaises et bien d’autres accompagnent toujours et encore TotalEnergies. Ces banques ne sont pas alignées avec les valeurs dont elles nous rebattent les oreilles à longueur de communication.

Dans le deuxième cas, si une banque refusait de conduire des opérations de marchés de capitaux pour l’entreprise, cette banque serait facilement remplacée par un autre acteur. Des dizaines de banques et d’autres acteurs disposent des capacités de placement nécessaires à ces transactions. L’entreprise pourrait même placer ses titres directement sous forme de placements privés.

La crise écologique est un problème systémique qui ne peut pas être traité par un simple changement au niveau du consommateur individuel, c’est sur les banques que l’attention et la contrainte doivent se porter. Le changement sur la base du volontariat des banques échoue (NZBA !) et échouera toujours. Compétitivité oblige. Il faut des lois pour “changer la banque”.

Les conclusions de cet article peuvent être surprenantes, et, c’est normal. Les faux discours sont partout, le greenwashing aussi, y compris d’acteurs qui se disent “écolos”. Démystifier les discours sur l’épargne bancaire et notamment ceux sur le compte courant n’est pas une mince affaire.

Et maintenant, que faire ? Passer aux prochaines étapes : un guide “des lois pour changer la banque” et une analyse critique de l’autre épargne financière : quand vous placez directement votre argent dans des fonds, vous devez savoir exactement dans quoi. Follow the money !

MISE À JOUR le 24/05 : compte tenu des retours des lecteurs et pour faciliter la lecture, nous avons apporté deux modifications au texte. Un exemple portant sur l’ADEME a été retiré car moins clair et significatif que les autres, et un paragraphe développant l’argument quantitatif (chapitre 9.2) a été ajouté.

59 Responses

Je vois les différents commentaires et je suis moi-même sociétaire de la NEF (pas peu fière) mais tout de même, je trouve la critique envers les néo-banques un peu rapide étant donné du fait que la NEF a été très longtemps aussi adossé à une grande banque et que le processus pour en sortir est très long. Les règles (qu’il faut changer) rendent le processus complexes. On peut se dire que les néo banques ont également pour ambition de sortir de joug des grandes banques, à termes. Après ce long travail.

Par ailleurs je remercie pour l’article très riche et qui confirme certaines de mes compréhension. J’ai quand du mal à comprendre in fine pourquoi rester dans une banque qui continue d’investir dans les énergies fossiles seraient sans impact… Cela reste un geste minime mais changer les règles bancaires est un sujet colossal, quand même beaucoup plus inaccessible que de changer de banque… pour aller à la NEF 🙂

Hello,

Merci pour cet article! Même si j’ai un peu galéré à comprendre… (le livre d’Eur?ka m’a un peu aidé)

Même si je conçois bien l’idée derrière l’impact quasi nul de nos comptes courants et livrets sur les activités d’épargne de la banque, qu’en est-il finalement des emprunts bancaires?

Car finalement, énormément de personne utilisent simplement les services d’une banque car c’est celle-ci qui leur a fait leur prêt (immobilier souvent), et si leur compte courant n’a que peu d’impact, les intérêts représentent eux un financement non négligeable pour la banque.

J’ai donc l’impression que beaucoup de personnes choisissent leur banque par leur prêt (et le meilleur taux), qui finance les activités de la banque. Ce serait donc chouette de faire une suite de l’article là-dessus, lié à l’investissement financier (immobilier, et fonds d’investissement comme proposé). Car ceux qui vous lisent sont à priori dans une démarche de transition personnelle également, et même si je vois bien que mon impact client n’a que peu d’influence, je préfèrerais qu’elle n’en n’ait pas du tout.

Merci!

**Le livret d’épargne de la NEF : un instrument financier trop méconnu**

Parmi l’ensemble des banques éthiques et coopératives agréées par la Banque de France, la NEF (Nouvelle Économie Fraternelle) occupe une place singulière : elle est la seule à disposer d’une licence bancaire complète. En effet, alors que de nombreuses banques en ligne et « néo-banques » ne sont autorisées qu’à collecter des fonds auprès du public, elles ne bénéficient pas du droit de conserver et de gérer librement ces capitaux. Ces établissements sont contraints de déposer les sommes collectées auprès de banques commerciales classiques.

Demain peut-être — qui sait — ces fonds pourraient être centralisés auprès d’établissements tels que la NEF.

Il est vrai que certaines de ces banques en ligne permettent quelques progrès. Là où auparavant les fonds étaient systématiquement placés auprès de grandes institutions aux pratiques controversées sur le plan écologique et social (BNP Paribas, Crédit Agricole, BPCE, etc.), ils sont désormais parfois réorientés vers des établissements au positionnement plus vertueux tels que le Crédit Mutuel, la Banque Postale ou encore le Crédit Coopératif.

Toutefois, au-delà de cet ajustement symbolique, ces banques en ligne n’ont aucun pouvoir décisionnel sur l’utilisation effective des ressources collectées.

La NEF, quant à elle, exerce depuis plusieurs décennies un contrôle direct et intégral sur l’affectation des fonds qui lui sont confiés, selon des critères éthiques et transparents, sans dépendre de la politique d’une autre institution financière.

C’est précisément en cela qu’elle se distingue, en dépassant la simple neutralité de façade qui caractérise trop souvent le secteur bancaire classique.

En effet, la neutralité monétaire, telle que défendue notamment par la Banque centrale européenne et la majorité des banques commerciales, postule que le financement d’activités écologiquement responsables (par exemple l’isolation thermique d’un immeuble) et celui de projets nuisibles à l’environnement (tels qu’un terminal de gaz naturel liquéfié ou l’exploitation de nouveaux gisements pétroliers) devraient bénéficier d’un traitement identique.

Ce dogme entretient en réalité les défaillances structurelles du marché financier et empêche toute véritable transition vers une économie soutenable. Pour le dire en des termes simples :

* Il ne peut y avoir de neutralité carbone sans se débarrasser du dogme de neutralité monétaire ! *

Souscrire un livret d’épargne à la NEF constitue ainsi un acte profondément salutaire, non pas au service de la logique capitaliste et de la recherche illimitée du profit, mais au service de l’intérêt général et des générations futures.

Car lorsque certains gestionnaires de fonds, notamment les fonds de pension, exigent des taux de rendement supérieurs aux taux de croissance réels, ils ne peuvent parvenir à leurs fins qu’au moyen de mécanismes de prédation ou de pillage des ressources communes.

En conséquence, il est non seulement souhaitable, mais essentiel, de considérer l’ouverture d’un livret d’épargne à la NEF, l’un des placements les plus vertueux et les plus cohérents avec les enjeux écologiques, sociaux et éthiques de notre époque.

N B Compte tenu de la nature des démarches pour remplir sur Internet, un dossier de souscription & d’ouverture d’un livret NEF, voici 2 particularités du site de la NEF à connaitre pour “s’épargner”… (c’est le cas de le dire !), 2 occasions de galère.

Il s’agit certes d’un parcours administratif plutôt complexe, mais ce serait tellement triste… que cette interface parfois peu conviviale finisse par décourager celui ou celle qui était prêt à verser tout ou partie de son épargne sur… un livret NEF !

Voir page en lien ci dessous. (Comme on dit: “Un bon averti en vaut 2” !)

https://amaplanete.org/Modemploi_site_NEF.htm

A l’intention de celles & ceux que cet article peut sortir de leur “zone de confort”… (En raison de la complexité des questions traitées, ou du malaise que peut susciter cette rude critique des Néo-banques), voici 2 constats qui me semblent décisifs pour apprécier son (grand…) intérêt.

– La règlementation financière & comptable du secteur bancaire est idéale pour compliquer ou faire échouer toute tentative d’évaluer si les centaines de milliards de nos comptes bancaires contribuent, ou non, au financement des fossiles.

Il est probable que les promoteurs de Neo-banques ou même, les régulateurs qui leur ont permis de collecter l’épargne publique, croyaient sincèrement à… l’efficacité de la démarche !

Le message “Changer la Banque plutôt que changer de banque” est, à juste titre, l’objet du 4ième point clé cité: “Changer les règles du jeu des banques est nécessaire et doit être le principal objectif.”

– la nature et le statut des Néo-banques ne leur permettent pas, Hélas, de faire ce qu’elles annoncent: comme l’indique Alain Grandjean: “Une « Néo-banque » n’est en général pas une banque mais un prestataire de services financiers ; elle est adossée à une banque. Son activité de collecte de l’épargne des ménages sur son compte-courant est un service commercial pour le compte de cette banque. […] Elle ne peut faire mieux au plan du carbone que sa banque d’adossement.”

Pour une Néo-banque ou une banque éthique, l’autorité de contrôle prudentiel a fixé 2 étapes clé:

i) être autorisé à collecter l’épargne publique & ii) être autorisé à conserver et gérer le fruit de cette collecte.

La NEF a pu franchir les 2 étapes, & gagner ainsi son autonomie, notamment pour choisir les projets auxquels elle accorde un financement.

Ce n’est pas le cas des Néo-banques, car elles n’ont obtenu que la 1ère autorisation: en d’autres termes, l’argent collecté par une Néo-banque, (non autonome…), passe de la banque (toxique…) où il se trouvait, à une autre banque, (peut être “moins pire”…): celle chez qui la Néo-banque considérée doit reverser l’argent collecté.

Si dérangeant que soit cet article, on ne peut que remercier son auteur: la lucidité est une condition nécessaire de l’efficacité.

Sauf à disposer d’une licence bancaire de plein exercice, (comme celle que la NEF à enfin réussi à obtenir), il n’est pas possible d’offrir aux ANBs (“Agents non bancaires”: les entreprises & les ménages), une possibilité de choisir le secteur d’activité vers lequel orienter son épargne.

La plupart des banques qui sont en mesure de le faire ne proposent que de fausses solutions:

il s’agit de paquets déja ficelés, dont aucun ne répond de façon satisfaisante et fiable aux “préoccu-passions”… d’investisseurs soucieux de la qualité de notre vivre ensemble & de la solidité du pacte social qui garantit la paix civile.

Heureusement que quelques banques éthiques & coopératives existent, (notamment la NEF), et offrent enfin de telles possibilités.

j’ai parcouru cet article avec intérêt, et j’apprécie comme souvent les points du vue différents, source de débats enrichissants.

Néanmoins, je trouve l’article un peu malhonnête sur le fond, en utilisant des arguments sourcilleux sur la forme:

* Oui l’argent n’est pas “fléché” et on ne peut pas garantir que la banque va utiliser l’argent de MON compte plutôt que l’argent d’une autre source. L’argent n’a pas d’odeur

==> Précisément, ce sont les pratiques bancaires “macroscopiques” qui sont pertinentes et mettre son argent à BNP Paribas plutôt qu’à la NEF contribue à faciliter les investissements dans les énergies fossiles, comme listé par https://www.bankingonclimatechaos.org/, assez justement cité dans l’article

* Oui il peut être plus efficace de changer un système de l’intérieur que de l’extérieur. Mais en l’occurrence, ça ne s’applique pas du tout aux banques. En effet, qui a accès au directeur de banque ? Les conseillers gèrent le quotidien et te refourguent leurs produits; parfois passent les escalades si ça vaut le coup (nous on peut, comme on est dans les 5-10% les plus riches). Par contre, quand tu quittes une banque, tu as systématiquement un entretien avec le directeur qui te demande pourquoi tu pars, et qui va le remonter à sa hiérarchie pour justifier que c’est pas sa faute à lui s’il perd des clients/dépôts…

==> C’est bien de quitter la banque qui me semble avoir le plus d’effet pour l’influencer, cf la contre offensive green-washing de la BNP suite aux départs/entretiens des utilisateurs. Sa position dans banking on climate chaos montre que pour le moment, c’est largement insuffisant et bien juste une façade pour tenter de juguler l’hémorragie sans changer de politique sur le fond…

il est conseillé de s’attaquer à la source des GES, et non aux financeurs, en donnant l’exemple de l’Allemagne(pour l’abandon du nucléaire).

==> Certes l’action politique devrait contrôler les choix économiques, mais à part dans les régimes autoritaires, il me semble assez naïf de considérer que l’économie et les finances sont des gentils sujets du pouvoir politique : le poids des milliardaire dans les politiques, à travers leurs entreprises, la corruption ou le contrôle des médias, est au contraire de plus en plus hégémonique(https://atlantico.fr/article/decryptage/warren-buffett-a-t-il-raison-quand-il-affirme-que-la-lutte-des-classes-existe-et-que-ce-sont-les-riches-qui-sont-en-train-de-la-gagner–vincent-de-gaulejac). S’attaquer au porte monnaie (les banques) me semble au contraire une des approches les plus percutantes, même au niveau des contributeurs

* Oui l’article a raison de dire que 2t de Co² pour un voyage en avion et pour 2000€ chez BNP c’est pas la même chose, et pas les même émissions (individuelle vs entreprises). Mais c’est un argument de forme : sur le fond si une partie de mon épargne va indirectement aider à financer des énergies fossiles, cela devrait aussi apparaitre dans mon bilan individuel.

==> La difficulté d’imputer correctement les émissions est réelle, mais l’impact quantifié, même si imprécis, a un ordre de grandeur tout à fait correct. Comparer un vol en avion sporadique(qui aurait volé avec ou sans la personne, donc aussi avec des approximations/raccourcis de calcul…), à une contribution de financement d’un nouveau forage de pétrole qui va avoir des impacts sur des dizaines d’années, ne peut se résumer à un seul chiffre. Cependant, cette comparaison n’est pas totalement fantaisiste ni fallacieuse, et les hypothèses de calcul sont documentées.

Bref, même si un Green Got est adossé à une autre banque pour ses investissements (les petites banques n’ont pas les reins assez solides pour fabriquer des produits financiers), et où de tels partenariats ne sont pas forcément aussi “vertueux” que le marketing le laisse entendre, le compte courant fait preuve d’un réel suivi/fléchage, qui semble bien moins “green-washing” que la BNP.

Faut il leur faire totalement confiance ? Certainement pas, et les individus ont largement la main sur les placements qu’ils font eux (la banque est juste intermédiaire dans ce cas, comme indiqué par l’article).

Mais précisément, basculer l’épargne de BNP qui finance Total Energie à tour de bras, vers Green Got qui doit au moins surveiller sa réputation sur laquelle elle se construit, est un meilleur garant que d’espérer les vagues promesses de bonnes intentions d’un BNP, qui semble peu efficace dans les faits, et montre au contraire une soif d’enrichissement à tout prix, qui ne se dément pas même sous la pression des consommateurs, donc surtout pas se contraindre à des renoncements de bénéfices sous un quelconque prétexte écologique !

Merci pour cet article. Il prend le temps de traiter un sujet assez opaque. J’ai déjà des bases de finance, mais l’article étant si dense, je pense que plusieurs lectures me seront nécessaires pour bien enregistrer les points importants.

En tout cas, ce que je capte, c’est que l’impact de mon livret A ou de mon compte courant est nul dans l’équation financière. Pas faible, mais juste nul. Donc quelque soit la banque où je mets mon argent, il n’y aura aucun impact sur quoique ce soit.

Ce que je capte aussi, c’est qu’il faut faire changer les réglementations, empêcher les banques d’acheter des titres sur le marché primaire liés aux énergies fossiles. Donc plutôt des actions de lobbyismes et des recours en justice pour inaction climatique en gros j’imagine.

De manière générale, merci d’avoir partagé les différents arguments qui sont vraiment obscurs pour un peu tout le monde : le manteau de vison, la création monnétaire, l’équivalent CO2…

Mais d’un autre côté, il est dit qu’on peut changer de banque pour s’alligner avec ses valeurs. Mais qu’est-ce que ça change alors ? Est-ce que ça aide cette banque ? Contre-factuellement, si je ne fais rien, le résultat est le même ? Dans ce cas, ça veut dire quoi changer de banque pour s’alligner avec ses valeurs ? Le bon point, c’est que j’ai l’impression que ça déculpabilise un peu : mon argent confié à ma banque ne l’aide pas à ou ne l’empêche en aucun cas d’investir, donc mon argent ne “produit” pas de CO2. Je peux donc laisser ce combat de côté et m’investir dans d’autres combats plus importants.

J’ai quand même en tête que la capacité d’une banque à prêter est liée à son fond propre, mais le fond propre est complétement distinct de épargne ? Ça me fait penser à la Nef, où lors de la création du compte, on me propose de mettre 10% de mon argent en part sociale dans l’entreprise, ce qui lui permet de faire plus de prêts derrière. Au moins en faisant ça je me dis que ça a un impact. D’autant plus que je peux aussi donner à la Nef les intérêts de mon livret pour aider à son développement, donc je sens que ça aide d’autant.

Et pour finir, les clashs se concentrent autour des néo-banques. J’ai l’impression qu’il y a deux choses ici. La première, c’est que beaucoup d’arguments des néo-banques sont trompeurs, vous les avez bien démontés. La deuxième, c’est qu’on ressent qu’elles ne servent à rien. Est-ce que c’est vraiment le cas ? Est-ce qu’elles n’aident pas quand même à faire changer le monde de la banque ? Auquel cas n’y aurait-il pas un mot pour ceux qui ont changé de banques et qui ont l’impression d’avoir fait ça pour rien (ce n’est pas mon cas, mais si je l’avais fait j’aurais peut-être envie de défendre mon choix quand même…).

Sinon j’attends avec impatience la suite. Le financement direct alors ? (terre de liens…)

Je ne sais pas si c’est le biais rhétorique habituel sur ce site de finir par le commencement, mais s’il s’agit d’un article qui prétend donner des réponses sur les qualités et responsabilité des banques en matière d’environnement, il suffisait de commencer par dire que la Banque Postale est la moins pire, et expliquer en détail pourquoi : banque des pauvres, obligation de service public… Puis dérouler l’argumentaire sur les effets ou non des comptes courants, des comptes à termes, des comptes d’épargne, etc… Typiquement le genre de discours qui se veut scientifique et qui aboutit juste à de la lassitude et de la confusion chez le lecteur comme en témoignent les commentaires précédents. Ecrire pour un blog de vulgarisation, ce n’est pas publier chez Nature ou Science, merci d’en tenir compte. Je terminerai par un témoignage d’ancienne employée des Chèques Postaux, j’étais chargée d’interroger la Banque de France pour savoir si le demandeur de l’ouverture d’un compte était interdit bancaire ou non, mais le résultat importait assez peu, puisque systématiquement, au non de la loi qui autorise quiconque, fut-il le plus grand des escrocs, à avoir un compte bancaire, la Banque de France saisissait la Banque postale pour ouvrir un compte aux interdits bancaires. Quand votre compte est à la banque postale, vous ne financez pas de gros escrocs, vous aidez de petites gens qui se sont mal débrouillés avec leur maigre budget et qui se sont retrouvés non seulement sans le sou, mais couverts de dettes. Retrouver un compte bancaire, après avoir été bien stigmatisé par sa banque précédente, c’était le début de la fin du tunnel, (si je peux me permettre cette métaphore) pour beaucoup.

Merci beaucoup pour cet article éclairant, ainsi que les deux autres réponses (malheureusement n’ayant pas LinkedIn, je ne vois pas le reste des débats). Je trouve extrêmement pertinent de dénoncer des mécanismes qui ont peu d’impact, car cela donne l’illusion de pouvoir simplement faire changer les choses (car oui pour la cible de ces banques, c’est simple d’avoir un deuxième compte ou un compte du quotidien chez eux) et dédouane de certains comportements à l’impact beaucoup plus important. Par contre, je reprends à mon compte certaines réponses : attention au ton (surtout de la réponse de Julien) déjà parce que c’est pas cool, mais surtout parce que ça décentre le débat sur la forme au lieu de rester sur le fond.

De plus cette article m’a beaucoup fait penser à celui-ci, qui date un peu et n’est accessible que via l’Internet Archive : https://web.archive.org/web/20240917000113/http://financeethique.eu/bienvenue-aux-neobanques-vertes-mais-attention-au-greenwashing/#expand (écrit par le -ou l’ancien- directeur financier de La Nef). A la lumière de ces deux articles, je pense qu’il ne faut pas non plus mettre en avant le Crédit Coopératif, qui fait partie du groupe BPCE et qui du coup participe au passif du groupe. Qu’en pensez-vous ?

Bonjour,

merci pour cet article très éclairant.

Je voudrais ajouter un bémol tout de même vis à vis de la NEF.

La NEF, bien qu’étiquetée éthique, reste une banque avec de forts liens avec l’antroposophie, une théorie créée par Rudolf Steiner.

Cette théorie est fortement problématique: antivaccin, antiscience et suivie par la MIVILUDES.

Je ne suis pas sur que cela soit important de mettre en avant ce genre de banque.

Merci encore.

Bonjour, nous avons contacté la NEF pour écarter ce risque. Ils n’ont plus aucun investissement Steiner depuis 2020. A surveiller donc.

Bonjour,

Il me semblerai plus logique de poser des questions aux personnes lanceuses d’alerte sur le sujet, qui connaissent bien le mouvement et ses manières d’agir. Sinon autant aller demander à BNP si ils sont une banque vertueuse pour le climat. Leur réponse sera sans doute oui, mais ça ne nous avance pas vraiment.

D’après ce que j’ai pu lire et entendre, les anthroposophes sont des experts dans l’art d’avancer masqués (cf les entretiens de Grégoire Perra dans le podcast Méta de Choc).

En cherchant plus d’informations sur leur désinvestissement des activités anthroposophiques, je suis tombé sur un article de la tribune de Lyon où des responsables de la NEF semblent remettre en cause la fiabilité de la Miviludes et retirer leurs investissements des activités anthroposophes à contre coeur. Les responsables se permettent même d’affirmer que la banque a certes été crée par des anthroposophes, mais que depuis le début elle n’a rien à voir avec ce mouvement, elle en est tout à fait indépendante. De quoi faire lever quelques sourcils.

Dans un article de l’est républicain, on peut s’apercevoir que leur conseil de surveillance (de 2022, soit après le désinvestissement des écoles Steiner) est empli de personnes ayant des liens avec l’anthroposophie et d’autres de ses filiales, comme Weleda ou Terres de Liens. Il faudrait que quelqu’un qui s’y connaisse passe au peigne fin le conseil de surveillance de 2025, mais déjà on peut remarquer qu’il y a un responsable de Terre de Lien dedans. Ça n’augure rien de bon.

En bref ça ne sent pas la bonne foi mais juste le repli stratégique en attendant que la tempête passe et je pense effectivement qu’il faut continuer à surveiller de très prêt cette banque. Je n’ai pas le temps de pousser beaucoup plus loin les recherches de mon côté, mais quitte à mette en avant cette banque, il serait bon de pousser plus loin les recherches au sujet de ses liens avec l’anthroposophie, en allant s’informer auprès des personnes qui connaissent le dossier.

Pour rappel, l’anthroposophie est un mouvement sectaire antiscience, raciste et ésotérique, qui cultive la culture de la dissimulation. Rien qui aille dans le sens des valeurs du média bonpote.

Sources:

https://tribunedelyon.fr/societe/exclusif-le-plan-de-la-nef-pour-dissocier-son-image-de-lanthroposophie/

http://www.estrepublicain.fr/politique/2022/12/24/derives-sectaires-la-nef-une-banque-de-la-ville-de-besancon-pointee-par-la-miviludes

Nous avons contacté Gregoire Perra, et rien à signaler depuis 2021. Si moindre problème, nous le signalerons. Et encore une fois, Bon Pote ne fait aucune recommandation de banque.

Merci et bravo pour votre article sur les banques que j’attendais avec impatience. Vous avez réussi à rendre relativement accessible un sujet complexe même pour les initiés. Même je suis en total accord avec votre conclusion, il vaut mieux changer la banque que changer de banque, je me permets de vous faire part de quelques remarques.

Création monétaire et ressources bancaires :

• Le principe de création monétaire indique que les crédits font les dépôts et non l’inverse. C’est juste d’un point de vue macro mais si on raisonne du point de vue micro au niveau de la banque c’est un peu plus complexe. En effet, comme vous le mentionnez dans votre article, si une banque fait un crédit, ce n’est généralement pas pour que les dépôts restent sur le compte de l’emprunteur. Ainsi, après le déblocage du crédit, les dépôts partent du compte de l’emprunteur vers l’objet du crédit (compte du vendeur immobilier par exemple). Si le compte qui reçoit la somme n’est pas dans la banque qui a fait le crédit, cette dernière doit donc trouver des ressources complémentaires.

• Par ailleurs, le ratio de liquidité des banques, permettant de s’assurer qu’une banque ait la capacité de rembourser les dépôts de ces clients en cas de stress, implique qu’il faut des ressources bien au-delà des dépôts générés par les crédits.

• Vous indiquez enfin que l’argent est fongible, tout le passif finance tout l’actif.

• Ainsi, une baisse significative des dépôts d’une banque, implique théoriquement une baisse des ressources de la banque. On peut aussi considérer que cela détériorait ses résultats, donc ses fonds propres. Tout cela concourt à une baisse de ses capacités de crédit.

Discours de l’inaction :

• Vous indiquez « une perte de dizaines de milliers de comptes n’aura pas d’impact significatif sur les grandes banques ». C’est juste mais n’est-ce pas là un discours de l’inaction proche de « si je ne prends pas l’avion, il partira quand même » ou « ce n’est pas si je deviens végétarien qu’on élèvera moins de vaches » ?

En conclusion, même si comme indiqué en introduction, il vaut mieux changer la banque que changer de banque, je pense que changer de banque peut, à terme, permettre de changer la banque. Pour changer la banque on a besoin que les trois parties du triangle agissent simultanément : que l’Etat réglemente, que les banques se mettent en mouvement et que les clients des banques (entreprises ou privés) fassent porter leur voix, notamment en changeant de banque.

Pour reprendre le sujet de GreenGot et Helios qui cristallise les commentaires et les tensions. Je suis évidemment d’accord avec vous sur le fait que compte tenu du fait qu’ils ne sont pas établissement de crédit et que les fonds sont cantonnés dans des grandes banques, on ne peut pas dire que les dépôts de ces acteurs peuvent faire mieux que ceux de ces banques. Cependant, ne peut-on pas considérer que par le mouvement créer et s’il continue à grandir, cela puisse inciter les grandes banques à agir ?

Article très intéressant qui, pour une fois sur ce type de thème, ne mélange pas les choux et les carottes.

Souvent les écologistes, dans le but d’être simples et percutants, accusent tous les acteurs d’une chaîne polluante : l’extracteur/rafineur qui extrait le pétrole, les banques qui financent, les gouvernements qui réclament l’argent et enfin les consommateurs qui roulent, pour faire suite. Au final un seul pollueur direct, le consommateur et plusieurs pollueurs indirects, le reste des maillons de la chaîne.

Pourtant les extracteurs/raffineurs one une réputation exécrable de gros pollueur.

C’est bien ce type de communication fausse et brouillonne qui détruit l’image des écologistes et nuit a l’efficacité de leurs messages et actions.

Il serait temps qu’ils prennent les gens pour des adultes sensés et qu’ils leur donnent le vrai pouvoir : celui de contrôler leur consommation qui est le point de pollution ultime.

C’est la seule manière d’y arriver. Les autres sont tous dans une dérive totalitaire dangereuse : j’ai tout compris et je vais imposer mon modèle a tout le monde qu’ils soient d’accord ou pas.

Merci pour ce long article et tout le travail qu’il représente mais j’en sors un peu déçu: les mots “actifs” et “passifs” ne sont pas expliqués et ça m’a complètement perdu dès le début… Pour la suite beaucoup de termes bancaires et d’explications compliquées à comprendre, ce qui laisse penser que cet article ne se veut pas ouvert à tous.